这一篇,写给做生意的朋友们。

在消费税体制下,不看你公司规模大小,也不看你有没有赚钱,只要你的年度应课税营业额(Annual Taxable Turnover)超过50万令吉,你就必须要注册消费税户口,成为关税局的代理,负责征收和缴付消费税,而一切的应消费税所带来的开销都必须自己承担。

当然,对于那些没有达到50万令吉门槛的商家们,也可以选择自愿性注册(Voluntary Registration)。

年度应课税营业额,也就是一年的生意额,不过只涉及来自以下这两种税率的商品或服务的供应(Supply):

1. 标准税率供应品 (Standard-rated);

2. 零税率供应品(Zero-rated)。

豁免征税供应商品或服务品(Exempted),被排除在外。

假设(1):

查理仔一年的生意额是600,000令吉,如下:

1. 来自标准税率商品 (Standard-rated) - 600,000令吉

2. 来自零税率商品 (Zero-rated) - 没有

3. 来自豁免征税供应商品 (Exempted) - 没有

查理仔的年度应课税营业额(Annual Taxable Turnover)为600,000令吉,因此查理仔需要向关税局进行注册。

假设(2):

查理仔一年的生意额是600,000令吉,如下:

1. 来自标准税率商品 (Standard-rated) - 300,000令吉

2. 来自零税率商品 (Zero-rated) - 100,000令吉

3. 来自豁免征税供应商品 (Exempted) - 200,000令吉

查理仔的年度应课税营业额(Annual Taxable Turnover)实际为400,000令吉(300,000令吉 + 100,000令吉),因此除非查理仔选择自愿性注册(Voluntary Registration),否则他并不需要注册。

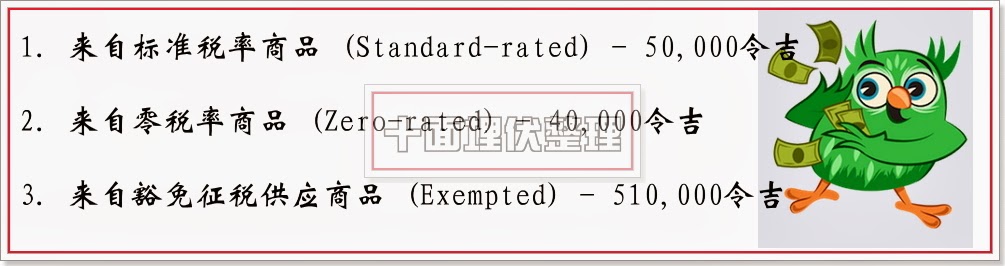

假设(3):

查理仔一年的生意额是600,000令吉,如下:

1. 来自标准税率商品 (Standard-rated) - 50,000令吉

2. 来自零税率商品 (Zero-rated) - 40,000令吉

3. 来自豁免征税供应商品 (Exempted) - 510,000令吉

查理仔的年度应课税营业额(Annual Taxable Turnover)实际为90,000令吉(50,000令吉 + 40,000令吉),因此除非查理仔选择自愿性注册(Voluntary Registration),否则他并不需要注册。

来自豁免征税供应商品 (Exempted) 的营业额虽然有510,000令吉,并超过500,000令吉门槛,但是基于商品或服务被豁免征收消费税,同时进项税(Input Tax)也不能被索回(Non Claimable),因此这一类型的商家是不需要注册的。

有鉴于此,不是每一个年度营业额超过50万令吉的商家都需要注册的,因此在还没有做出申请时,必须厘清这点。

这个500,000令吉应课税年度营业额的门槛,是把所有应课税供应(Supply)计入,包括了所有的标准税率及零税率供应商品,还有:

1. 价值超过500令吉的赠品

很多公司都会赠送礼物给员工,在这里有一个条例,那就是一个人一年只限不超过500令吉的赠品,否则他/她在接收礼物时,必须被征收消费税(关于这,日后有时间,会出现在

消费税 Q&A系列。)。

2. 售卖公司流动资产(Disposal of Non Capital Assets)

3. 公司流动资产当作私人用途(private use of business assets,须被征收消费税)

4. 向与公司有关联的人士做出供应

但不包括:

1. 售卖公司固定资产(Disposal of Capital Assets)

2. 进口服务(Imported Services)

所有进口服务,关税局采用了反向征收机制(The Reverse Charge Mechanism),也就是说,该名入口商必须针对该入口的服务进行自我评估(must self-assess)其价值,然后当作是自己在供应 (Supply)并为此(自己为自己)征收消费税。

关于这,可以参阅 - 消费税 Q&A(2):请问从事 E-Commerce,需要征收消费税吗?(http://klsecompany.blogspot.com/2014/10/q-e-commerce.html)。

3. 仓库方案(Warehousing Scheme)

4. 核定外包制造商方案 (Approved Toll Manufacturer Scheme)

关于什么是仓库方案(Warehousing Scheme)及核定外包制造商方案 (Approved Toll Manufacturer Scheme),可以参阅 - 消(5):看了可能会冒冷汗,商家们小心栽入现金流陷阱!。

5. 特定地区(Designated Area)内或之间的供应

查理仔一年的生意额是600,000令吉,如下:

1. 来自标准税率商品 (Standard-rated) - 350,000令吉

2. 来自零税率商品 (Zero-rated) - 50,000令吉

3. 来自豁免征税供应商品 (Exempted) - 70,000令吉

4. 来自售卖公司流动资产(Disposal of Non Capital Assets) - 100,000令吉

5. 来自公司流动资产当作私人用途(private use of business assets)- 30,000令吉

查理仔的年度应课税营业额(Annual Taxable Turnover)实际为:

= 350,000令吉 + 50,000令吉 + 100,000令吉 + 30,000令吉

= 530,000令吉

因此,查理仔需要向关税局进行注册。

假设(5):

查理仔同时拥有两间独资公司(Sole Proprietorship):

查理仔同时拥有两间独资公司(Sole Proprietorship):

1. 查查网购公司,从事电子商务,应课税年度营业额为200,000令吉;

2. 查理王子汽车买卖公司,从事汽车买卖,应课税年度营业额为400,000令吉。

在消费税制度下,一个人必须将名下所有的独资公司的年度营业额一起计算。

在这种情形下,查理仔的年度应课税营业额(Annual Taxable Turnover)实际为:

= 200,000令吉 + 400,000令吉

= 600,000令吉

因此,查理仔需要向关税局进行注册。

电话店该注册吗? reload 是属于那种supply? standard rate? 可以charge 消费者吗? 那么卖simcard 的话,是可以charge消费者对吗?

ReplyDeleteyong fui zhen,

Delete1. 电话店该注册吗

答:看有没有超出门槛

2. reload 是属于那种supply? standard rate? 可以charge 消费者吗?

可以是属于标准税率,也可以是零税率。

你卖的时候不用征收,因为你不懂他们买了后,打去哪里。

因此,关于reload 电话卡,是在他们打电话时,电讯公司才charge 他们。

你就只是纯粹卖给客户而已。

3. 卖simcard ?

要。

请问手机店的E-reload and Prepaid card reload 的营业额是根据commission 来计算的吗?我的Sales 是根据佣金来报账 RM 263670.

ReplyDeleteY Shelly,

ReplyDelete你纯粹卖reload 卡,根据关税局的指南,这算是现金礼券的一种 (monetary voucher), 你卖的时候,没有征收消费税,不算在你的营业额内。

2013 年,2014 年 都超过 500k,那是因为有一个工程,但是这工程将在 2015年 大约6月就完成,到时候肯定不会达到 500k 一年,因为将转换去做住家 (装修),小小的做,够吃就好。

ReplyDelete还有一位老朋友不做生意了,他打算移民去台湾了。

我俩都可以选择不注册吗?因为【未来】是不会超过 500k, 但是【过去】就过了。有什么办法可以保障我们 ?免的政府说我超过 500k 不注册,而罚款 3万 。

理论上,根据2014年,你是需要注册的。

Delete不过,因为你有合理的理由和证明明年会少于500千,你是可以不注册。

不过,万一明年你超出门槛而需要注册时,关税局就有秋后算账的权利了。

唯一的保障就是,明年别超过门槛。 :)

版主你好

ReplyDelete想請教個問題,我公司是賣中藥品

一路來都有提供客戶在 藥品到期前的6個月 免費退貨 or 換 新的一batch

在實施 GST後,這措施是否依然可行?

感謝你

路过的,

Delete目前,你是不是开了单,然后提供6个月免费退货?

是的~開單有inv

Delete在距離到期前6個月提供退換貨~

若客戶選擇退貨,就有開CN給客戶。

若客戶選擇換新一批的貨,則也開inv給客戶,但單子裡的unit price是寫 FOC

路过的,

Delete同样的,在你开单后,缴付消费税。

6个月内,若退货,就开CN。

客户换新一批的货,为什么开单,但是unit price 写FOC? 没有收钱吗?

抱歉,我只是員工~我不了解公司為何這麼做,所以來請教你。

Delete那是免費讓客戶換的,對是沒收錢的

例如,客戶A在14年1月買 10瓶 P藥(batch no :123),效期是2015年7月

而在2015年1月時,還剩下3瓶~公司會免費換3瓶新的一批貨

會有inv no,且FOC

若在實施GST後,公司原本免費換新貨這政策 會有什麼影響嗎?

感謝

路过的,

Delete其实,你公司现有这种做法,叫取巧,主要是为了节省时间,而且看起来无伤大雅。

但是消费税时代就不一样了。

消费税的原点,来自 - :供应“。

你必须清楚记录每一项供应。

你的情况:

1. 开单,出10瓶的货

2. 客户退货3瓶,你开CN

3. 然后给客户补回新的3瓶

4. 开单

GST:

1. 申报10瓶的GST

2. CN claim 回3瓶的GST

3. 申报3瓶的GST

请问,我是从事药材店生意的,我想问药材如何征收消费税呢 ? 因为批发商所售卖的药材都是大包装(1公斤+ ) ,而顾客购买时都是 几十克或几百克

ReplyDeleteNeil Ong,

Delete你向批发商买的时候,只要有税务发票,就申索进项税回扣。

然后你卖出去,按照客户买的量(比如:几十克或几百克)计算,然后加一个6%。

两者不需要吻合。

你好,

ReplyDelete我剛註冊新的私人有限公司。是從事裝修行業的。 新公司還沒開始運作,但由於要為公司註冊 gst。 那麼在 annual taxable turnover 那一欄應該填什麼數額呢? RM 0 嗎?

ally lai,

Delete照你这么说,你的公司应该是新公司,你们是申请”自愿性“注册?

需要填写未来12个月的营业额。

”自愿性“注册,程序上,需要比较多的文件证明,而且关税局也许会上门协助。