联熹能源【Ranhill Energy and Resources Berhad】

关于经营模式,可以读这篇文:

联熹电力“重新”上市

关于业务性质,可以读这篇文:

联熹能源【RANHILL】:别人笑我太疯癫,我笑他人看不穿

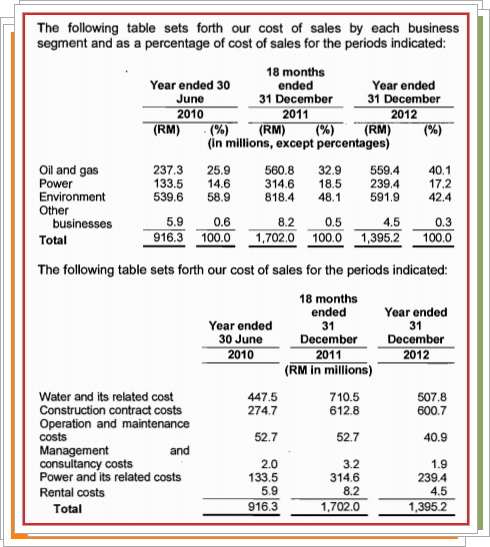

今天来看其财务状况。

如果一切都过关的话,5点前还来得及作出申请。

如果觉得有任何疑点的话,一切疑点归投资者,那就袖手旁观好了。

关于经营模式,可以读这篇文:

联熹电力“重新”上市

关于业务性质,可以读这篇文:

联熹能源【RANHILL】:别人笑我太疯癫,我笑他人看不穿

今天来看其财务状况。

如果一切都过关的话,5点前还来得及作出申请。

如果觉得有任何疑点的话,一切疑点归投资者,那就袖手旁观好了。

以上市后的数据,做些简单的运算。

流动资金比率:

是用来衡量公司的短期偿债能力,显示公司变卖或套现资产成为现金,去偿还短期债项的能力。流动资金比率越高,即时变卖或套现公司资产的机会便越大,公司所面对的财务困难便愈低。

流动比率 = 流动资产 / 流动负债

流动比率 = 流动资产 / 流动负债

= 1,188,020/731,270

= 1.62

利息支持能力比率= 利息及税前纯利/ 利息

利息支持能力比率= 利息及税前纯利/ 利息

= 471,880/84,505

= 5.58

速动比率= (流动资产- 存货) / 流动负债

= (1,188,020 - 59,209)/731,270

= 1.54

财务结构:

是用来衡量公司长期的偿债能力,它显示公司债项对资本的比率及其支付利息及其他固定费用的能力。

负债比率是企业全部负债与全部资金来源的比率,用以表明企业负债占全部资金的比重。

负债比率是指债务和资产、净资产的关系,它反映企业偿付债务本金和支付债务利息的能力。

负债比率是企业全部负债与全部资金来源的比率,用以表明企业负债占全部资金的比重。

负债比率是指债务和资产、净资产的关系,它反映企业偿付债务本金和支付债务利息的能力。

负债比率愈高,公司的负债便愈多,即表示公司未必有足够能力去偿还债务。

长期负债比率 = 长期负债 / 股东权益

= 1,947,219/912,827

= 2.13

负债比率= 【负债总额 ÷ 股东权益】×100%

负债总额 = 短期负债 + 长期负债

负债比率= 【负债总额 ÷ 股东权益】×100%

负债总额 = 短期负债 + 长期负债

= (731,270 + 1,947,219)/912,827

= 2.93

下图清楚列出所以短期和长期借贷,共1,615,311令吉的详情。

下图清楚列出所以短期和长期借贷,共1,615,311令吉的详情。

联熹能源在招股说明书内的算法如下:

= (76,692 + 1,538,619)/912,827

= (76,692 + 1,538,619)/912,827

= 1.77

1.77和2.93是有很大差别的哦。

净利比率:1.77和2.93是有很大差别的哦。

是计算公司整体的赚钱表现,及其资产、负债及资金的应用效能。

净利润率 = 税后净利 / 营业额

净利润率 = 税后净利 / 营业额

= 282,226/1,985,193

= 14.22%

营运利润率 = 营运利润 / 营业额

营运利润率 = 营运利润 / 营业额

= 473,848/1,985,193

= 23.87%

股东权益回报率= 税后净利/ 股东权益

股东权益回报率= 税后净利/ 股东权益

= 282,226/912,827

资产回报率 = 税后净利 / 总资产

= 30.92%

资产回报率 = 税后净利 / 总资产

= 282,226/3,924,434

= 7.19%

资本运用回报率= 税后净利/ (总资产- 流动负债)

= 282,226/(3,924,434 - 731,270)

效益比率:

= 8.84%

效益比率:

表示公司能否有效地运用其资产及管理全公司的运作。

存货周转率 = 营业额 / 平均存货

营业额:1,985,193令吉,存货:59,209令吉

存货周转率 = 营业额 / 平均存货

营业额:1,985,193令吉,存货:59,209令吉

= 1,985,193/59,209

= 33.52

换成天期:

= 365/33.52

= 10.9天

应收账款周转率 = 销售净额/平均应收账款

= 1,985,193/416,020【无法取平均】

= 4.77

换成天期:

= 33.52

换成天期:

= 365/33.52

= 10.9天

应收账款周转率 = 销售净额/平均应收账款

= 1,985,193/416,020【无法取平均】

= 4.77

换成天期:

= 365/3.3

= 76.5天

应付账款周转率 = 销货成本/平均应付账款

= 1,395,204/445,771

= 3.13

换成天期:

= 365/6.6

= 116.6天

资产周转率 = 营业额 / 总资产

相关企业动向

与澳洲最大油气工程公司———Worley Parsons有限公司的长期伙伴关系,希望可助公司攫取更多合约。

股息

联熹能源没有制订任何股息派发政策,不过建议在2014财年派发60%的净利作为股息。

联熹能源没有制订任何股息派发政策,不过建议在2014财年派发60%的净利作为股息。

风险:

.从事基础建设投资远比一般制造业或服务业风险来得高的多,风险种类也多,基本上这些风险都相当明显,因为:

.计划的跨越年限较长:一般的BOT 或BOO 特许年限都长达30~50年。

.涵盖范围广:有时候一个专案牵涉了数十个国家参与,当中牵涉的各种风险自然既多且广。

.规模大:一个专案动辄数亿美金。

.参 与的单位多:专案中包括发起人( Sponsors ),投资团( Con- sortium of investors ) ,借贷者( Lenders ),工程单位(Eng- ineering contractors ),机器设备供应商( Procurement con- tractors ),营 运及维护公司( Operation and maintenance(O &M)Contractors ),环保单位(Environmental agencies),法律顾问(Legal advisers),财务顾问(Financial advisers),经济建设发展委员会( Economic development boards),. . .等。

.需要不同政府部门的核准:需要政府中不同层级和部门的核准。

.需要复杂的财务安排:因为这类专案的债务追索权通常仅止于股本,所以需要众多保险机构和银行来共同分担风险(担任借贷、保险及再融资、再保险)。

.需要政府更多的支持:因为基础建设会影响一个国家的经济发展,同时也牵涉到一些上下游的交易,因此经常需要政府的介入和保证(如电厂需要上游的煤源及下游的输配电… …)。

2. 财务架构

低負債比不代表公司財務穩健

不过,高负债又不得不提防。

虽然说,做生意不一定要用自己的钱,因为:

资产 = 股东权益 + 负债

通过借贷,能够放大股东权益回报率【ROE】,然而万一出现周转不灵时,就会很吃力。

3. 政治因素

靠山要够稳固,才能持续。

4. 石油和天然气的价格

5. 潜在竞争者与替代方案

No comments:

Post a Comment

Note: Only a member of this blog may post a comment.