我不敢说它不好,其实它真的是个不错的股。

我不敢冒犯大师,也许是巧合,也许是天意。

先看看冷眼大师的文章。

一只香甜的馅饼

发布时间 - 2012年3月20日。

患上大师效应症的散户,开始建仓。

现在看回,当时绝对是高点。

随后股价小幅滑落,直到最近才重新抵达高峰的边缘区。

如果能突破,前途应该无量。

如果没有办法突破,那么就会继续消耗散户的心志。

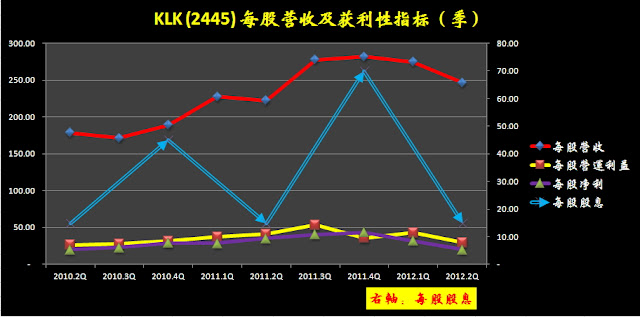

先看看每股盈利。

从2010年第三季度开始直到2012年第二季度这八个季度中,可以很明显的发现有一个季度很特别。

那就是2011年第四季度,其每股盈利很高,而且比平常高一倍。

看回营业额,那个季度的营业额其实还比粉红色方格的另三个季度逊色,为何却能营造出如此高的盈利呢?

这里有古怪。

我这是说古怪,我没有说有问题。

有什么古怪?我不说了,自己去查年报。

我给个贴士,通常这种情况就是当个季度有其他非营业收入。

2011年第四季度的业绩在2012年2月24日发布,当时如果发现每股盈利有24.74仙,又比平常高一倍,相信大家已经蠢蠢欲动了。

直觉会告诉我们,又多一个有潜质的飙升股了。

冷眼大师2012年3月20日的文章,肯定产生推波助澜的效应。

现在,其后新的两个季度业绩已出炉。

2012年第一季度,表现一般。

2012年第二季度,表现还好。

算很不错了。

ROE,即股东权益报酬率,是价值型投资人最爱的比率,要看一家公司有没有帮自己的股东赚钱,就是看它了。

巴菲特喜欢它,外资投资机构也爱它。

ROE看上去虽然只是一个比率,实际上,却是由3种比率所组成的,包括净利率,总资产周转率及股东权益乘数。

ROE中的净利率代表获利状况,总资产周转率代表经营效率,至于股东权益乘数则代表财务结构。

ROE = 税后净利/平均股东权益净额

也等于:

净利率 × 总资产周转率 × 股东权益乘数

净利率 = 税后净利/营业收入

意义:观察公司卖的产品有没有赚钱

判断:与同业相比,越高越好

总资产转转率 = 营业收入/平均资产总额

意义:公司用马币1块钱的资产究竟能够创造出多少营收

判断:

- 比率越高越好;

- 要跟同业比较,较同行高,代表公司资产使用的效率较高;

- 不同产业会有不同的比率,例如零售业一般就会很高。

股东权益乘数(财务杠杆比率)= 平均资产总额/平均股东权益

意义:观察公司在提升ROE时,使用的是股东权益又或者是依靠负债

判断:

- 此比率上升,代表公司举债,负债提高;

- 此比率不能太高,应著重净利率和总资产周转率。

NET PROFITABILITY:

ROE % = (Net Profit / Total Shareholders Funds) x 100%

ROTA % = (Net Profit / Total Assets) x 100%

ROR % = (Net Profit / Total Revenue) x 100%

INVESTMENT:

FY PE = Financial Year End Close / Audited Financial Year Earnings per share (EPS)

FY DY% = (Financial Year End Dividend per share / Closing Price) x 100

DY Payout % = (Dividend per share / Net Profit per share) * 100

流动性指标【LIQUIDITY】:

【Current Ratio = Current Assets/Currents Liabilities】流动比 = 流动资产/流动负债

【Quick Ratio = (Current Assets - Inventories)/Current Liabilities】

速动比 = (流动资产 - 库存)/流动负债

流动性指标【LIQUIDITY】:

【Current Ratio = Current Assets/Currents Liabilities】流动比 = 流动资产/流动负债

【Quick Ratio = (Current Assets - Inventories)/Current Liabilities】

速动比 = (流动资产 - 库存)/流动负债

流动比率和

速动比率都是反映企业

短期偿债能力的指标。

速动比率也被称作酸性比率测试(acid-test ratio)。

二者都是反应公司的流动性的,差别不大,但是quick ratio意义更为严格,通常参考价值更大。

【Cash Ratio = Cash/Current Liabilities】

现金比率 = 现金/流动负债

【OCF Ratio = Operating Cash Flow/Current Liabilities】

现金流量比率 = 营运活动生产现金流/流动负债

观察企业的偿还能力时,最常使用的就是流动比和速动比。

因为流动比和速动比可以评估企业能变现的流动资产是否足以支付流动负债。

但是这些流动资产如应收账款及存货等等必须要等到未来才能转换成现金【必须经历一个完整的现金转换循环,CCC】,所以有时候也可以直接使用【现金流量比率】来衡量偿还能力。

这代表来自营业活动之现金流量,有多少比率足以支付流动负债。

由于营业活动的现金流量是自己赚回来的,并不是靠借贷或增资而来,所以也可以说这是自主的偿还能力。

『现金比率』和『现金流量比率』是不一样的。

现金比率是直接使用资产负债表上的现金及约当现金【Cash Equivalents】来除以流动负债。

现金及约当现金 = 来自营运活动之现金流量 - 来自投资活动之现金流量 - 来自融资活动之现金流量。

也就是净现金流量。

说白一点,就是指用剩下的现金。

所以现金比率代表企业手头上有多少现金去应付流动负债。

看似『现金比率』和『现金流量比率』越高越好,因为表示偿还能力越高。

然而,现金比率越高,资产报酬率就越低,因为过多的现金会造成资产利用率不足。

如果企业赚到钱就存放在银行而没有去投资新的厂房或设备,又或者是开拓新的市场,那么产能就不会增加,未来就不会有更多的获利了。

如果将多余的现金拿走,而又不会影响公司正常运作的话,那么就没有什么理由要留住这些现金了。

现金比率和资产回报率是矛盾的。

过低的现金会使偿还能力降低,让营运面对风险。

然而,过多的现金却会使资金利用变得没有效率。

这方面,要取舍。

GEARING:

Leverage Ratio = Total Liabilities / Total Shareholders Funds

Debt Ratio = Total Liabilities / Total Assets

Interest Cover 【

利息保障倍数】= Earnings before Interest / Interest

杠杆比率当然是越低越好。

如果公司有借贷活动,就会有借贷利息。

此时,就会出现利息保障倍数。

利息保障倍数主要在衡量公司获利相对应支付债权人利息费用之保障程度。

公司产生营运现金,必定要先支付负债利息,因此,从利息保障倍数之高低,可以看出公司举债是否已经过高,又或者是产生净利的能力是否下降。

一般来说,利息保障倍数最好高于5,当然还是越高越好。

利息保障倍数较高的公司,代表财务比较稳健或产生净利的能力较好。

借贷利息可以是费用,也可以是一项收入『如果将闲钱存放定存』。

因此,利息保障倍数可是是正数,也可以是负数。

实践上,应该以利息保障倍数趋势变化为分析重点。

若利息保障倍数从高峰下滑,虽然仍维持在5以上,不过应该追根究底,了解公司的财务结构是否转差,又或者是股东权益乘数是否过高。

效率指标【EFFICIENCY】:

【Stock/Sales Ratio = Total Inventories/Revenue】

库存-销售额比率 = 库存/营业额

库存周转率是指某时间段的总销售成本与该时间段库存平均金额的比,也就是说在一定期间(一年或半年)库存周转的速度。

提高库存周转率对于加快

资金周转,提高资金利用率和变现能力具有积极的作用

【Rec/TA Ratio = Total Revenue/Total Assets】

总资产周转率 =总营业额/总资产值

总资产周转率是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部资产从投入到产出的流转速度,反映了企业全部资产的管理质量和利用效率。通过该指标的对比分析,可以反映企业本年度以及以前年度总资产的运营效率和变化,发现企业与同类企业在资产利用上的差距,促进企业挖掘潜力、积极创收、提高产品市场占有率、提高资产利用效率、一般情况下,该数值越高,表明企业总资产周转速度越快。销售能力越强,资产利用效率越高。

总资产周转率

【Recv Days = (Trade Receivables/Annual Sales On Credit) * 365】

应收账款天期 = (应收账款/营业额) * 365天

应收账款周转天数是一个很重要的指标。